– Unser Blick auf das aktuelle Börsenumfeld / Marketinginformation zu den Strategiedepots Verantwortung –

Wie bereits in unserem Augustbericht beschrieben, sind gute Nachrichten aus dem politischen und wirtschaftlichen Weltgeschehen weiterhin rar. Dementsprechend mies war auch die Börsenstimmung in den letzten Wochen.

Während die Stimmung rund um den Globus vor allem wegen der geopolitischen Entwicklung getrübt wird, gibt es bei den Wirtschaftsexperten aktuell vor allem eine Gretchenfrage: Gelingt es den Zentralbanken, die ausgeuferte Inflation durch Zinssteigerungen wieder einzufangen, ohne dabei für Konjunktur und Arbeitsmärkte allzu große Schäden anzurichten?

Die Zins- und Kapitalmärkte verlieren zunehmend den Glauben an die „weiche Landung“, bei der dieser Spagat gelingt. Es geht nun mittlerweile mehr um die Frage, wie hart die Landung wirklich sein wird. Jeder Monat, in dem die Inflation ungebrochen bleibt, erhöht den Druck auf die Zentralbanken und reduziert die Hoffnungen auf eine milde Rezession in Folge der Zinserhöhungen.

Als Vorbote gilt z.B. der zinsempfindliche Immobilienmarkt, der global gerade von der Überhitzung in einen Schockfrost übergegangen ist. Die Verkäuferseite kalkulierte in den letzten Wochen noch mit den hohen Preisentwicklungen der Vorjahre, während die Käuferseite mit den fünffach höheren Zinsen der aktuellen Wochen konfrontiert ist. Die Anzahl der Immobilienfinanzierungen bricht in Folge im Monatstakt gerade zweistellig ein. Da der Immobilienmarkt für den Konsum global eine hohe Bedeutung hat, zeigt allein dieses Beispiel, wie groß der Hebel einer straffen Zinspolitik auf die Wirtschaft ist.

Was bedeutet das für Sie als Geldanleger:in?

Die schlechten Nachrichten an der Inflations- und Zinsfront haben die Märkte in den vergangenen Wochen auf neue Tiefststände gebracht und noch ist dieser Abwärtstrend ungebrochen. Die europäischen Aktienindizes sind damit im laufenden Jahr bereits über 25% im Minus. Bemerkenswert ist dabei auch die gestiegene Dominanz des US Dollars, der gegenüber dem Euro (und auch fast allen anderen Werten) auf Jahressicht in der Spitze fast 20% an Wert gewonnen hat. Dennoch sind auch die großen US Indizes selbst auf EURO Basis zweistellig im Minus.

Soweit Sie über unsere Strategiedepots Verantwortung investiert sind, konnten Sie diese Entwicklung in den letzten Wochen mit einer gewissen Gelassenheit beobachten. Lediglich das rentenorientierte Safe Depot ist in den letzten Wochen durch die unerwartet hohen Zinssteigerungen noch etwas mehr unter Druck geraten, wobei der aktuelle Jahresverlust sich mit rd. 6,5% immer noch im Rahmen des erträglichen bewegt.

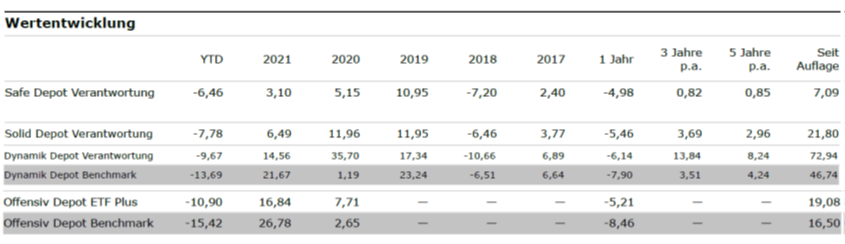

Unsere aktienorientierten Modelle haben hingegen per Ende September keine neuen Tiefpunkte erreicht, sondern im dritten Quartal eher an Wert zugelegt. Unsere vorsichtige Aufstellung dieser aktiv verwalteten Depots hat damit wieder einmal bewirkt, dass diese auch nach Kosten auf das gesamte Jahr deutlich weniger Verlust ausweisen als die Vergleichsmaßstäbe (Benchmarks) ohne Kosten:

Quelle Fondsnet, eigene Berechnungen. Stand 30.9.2022. Alle Angaben zeigen die vergangene Wertentwicklung, nach Abzug eines durchschnittlichen Vermögensverwaltungsentgelts von 1,15%, ohne Berücksichtigung von Steuern. Die früheren Wertentwicklungen sind kein zuverlässiger Indikator für künftige Wertentwicklung.

Auflagedaten und Benchmarks:

Solid Depot Verantwortung:

01.03.2016, 40 % MSCI World USD / 60 % EURIBOR 12 Monate EUR

Dynamik Depot Verantwortung:

01.04.2016, 40 % EUROSTOXX50 EUR / 40 % MSCI World USD / 20 % EURIBOR 12 Monate EUR

Offensiv Depot Verantwortung:

60 % MSCI World

18.10.2019, USD / 35 % EUROSTOXX50 EUR / 5 % EURIBOR 1 Monat Capitalized EUR

Exemplarisch für die Entwicklung der Strategie Depots Verantwortung ist das Dynamik Depot Verantwortung. Hier sehen Sie die Entwicklung der vergangenen Jahre im Vergleich zur Benchmark und vor allem auch die moderaten Schwankungen in den letzten Wochen im Vergleich zum Gesamtmarkt:

Ausblick

Die kommenden Wochen werden möglicherweise noch weitere Verluste an den Märkten nach sich ziehen. Dies hängt vor allem davon ab, wie hartnäckig die Preise in der aktuellen Krise weiter steigen. Zudem bleiben die geopolitischen Krisenherde weiter im Fokus.

Es ist bereits jetzt klar, dass das Jahr 2023 zumindest unter wirtschaftlichen Aspekten bei vielen Unternehmen und Bürger:innen zu Einkommenseinbußen führen wird. Der Rückschluss, dass die Börsen daher noch mindestens 12 Monate in Trauerstimmung bleiben, ist damit jedoch nicht zulässig. Denn die Aktienmärkte laufen der wirtschaftlichen Entwicklung oft mehrere Monate voraus. Die besten Einstiegszeitpunkte ergeben sich damit im Tiefpunkt der Krisen. Der optimale Zeitpunkt für die Investitionen ist vermutlich bereits dann erreicht, wenn die Zentralbanken einlenken und signalisieren, die Zinsen nicht mehr weiter zu steigern. Je heftiger jetzt die Bremsspuren in der Wirtschaft sichtbar werden, desto eher nimmt auch der Preissteigerungsdruck ab und desto schneller können die Zentralbanken auch wieder die Zinsen lockern.

Wir wären daher nicht überrascht, wenn sich innerhalb der nächsten beiden Quartale das Blatt an den Börsen wieder wendet, auch wenn die Wirtschaft selbst sich dann noch in der tiefsten Rezession befindet. Von dem Weg in „Börsenkeller“ sind wir dann bereits heute die größte Strecke gegangen. Dies sollte auch die Anleger:innen ohne aktiv verwaltete Strategien etwas beruhigen. Jetzt den Markt zu verlassen, wäre definitiv ein Fehler. Bevor nun noch jemand den Kapitalmärkten den Rücken kehrt, würden wir eher den Wechsel in eine unserer Aktiv verwalteten Strategien empfehlen. Dort sind wir weiterhin sehr vorsichtig aufgestellt, bis wir die Zeichen der Entspannung an den Geldmärkten erkennen: Denn Vorsicht dominiert!

Sankt Augustin, 11.10.2022

Andreas W. Korth

Wichtiger rechtlicher Hinweis

Bei diesem Dokument handelt es sich um eine Kundeninformation („KI“) im Sinne des Wertpapierhandelsgesetzes, die „KI“ richtet sich an natürliche und juristische Personen mit gewöhnlichem Aufenthalt bzw. Sitz in Deutschland und wird ausschließlich zu Informationszwecken eingesetzt.

Diese „KI“ kann eine individuelle anlage- und anlegergerechte Beratung nicht ersetzen und begründet weder einen Vertrag noch irgendeine anderweitige Verpflichtung oder stellt ein irgendwie geartetes Vertragsangebot dar. Ferner stellen die Inhalte weder eine Anlageberatung, eine individuelle Anlageempfehlung, eine Einladung zur Zeichnung von Wertpapieren oder eine Willenserklärung oder Aufforderung zum Vertragsschluss über ein Geschäft in Finanzinstrumenten dar. Auch wurde Sie nicht mit der Absicht verfasst, einen rechtlichen oder steuerlichen Rat zu geben. Die steuerliche Behandlung von Transaktionen ist von den persönlichen Verhältnissen des jeweiligen Kunden abhängig und evtl. künftigen Änderungen unterworfen. Die individuellen Verhältnisse des Empfängers (u.a. die wirtschaftliche und finanzielle Situation) wurden im Rahmen der Erstellung der „KI“ nicht berücksichtigt.

Eine Anlage in erwähnte Finanzinstrumente/Anlagestrategie/Finanzdienstleistung beinhaltet gewisse produktspezifische Risiken – z.B. Markt- oder Branchenrisiken, das Währungs-, Ausfall-, Liquiditäts-, Zins- und Bonitätsrisiko – und ist nicht für alle Anleger geeignet. Daher sollten mögliche Interessenten eine Investitionsentscheidung erst nach einem ausführlichen Anlageberatungsgespräch durch einen registrierten Anlageberater und nach Konsultation aller zur Verfügung stehenden Informationsquellen treffen.

Wertentwicklungen in der Vergangenheit sind kein zuverlässiger Indikator für zukünftige Wertentwicklungen. Empfehlungen und Prognosen stellen unverbindliche Werturteile über zukünftiges Geschehen dar, sie können sich daher bzgl. der zukünftigen Entwicklung eines Produkts als unzutreffend erweisen. Die aufgeführten Informationen beziehen sich ausschließlich auf den Zeitpunkt der Erstellung dieser „KI“, eine Garantie für die Aktualität und fortgeltende Richtigkeit kann nicht übernommen werden.

Der vorstehende Inhalt gibt ausschließlich die Meinungen des Verfassers wieder, eine Änderung dieser Meinung ist jederzeit möglich, ohne dass es publiziert wird. Die vorliegende „KI“ ist urheberrechtlich geschützt, jede Vervielfältigung und die gewerbliche Verwendung sind nicht gestattet.

Stand 22.07.2024

Herausgeber:

GOOD GROWTH INSTITUT für globale Vermögensentwicklung mbH, Schloßstr. 9e, 53757 Sankt Augustin handelnd als vertraglich gebundener Vermittler (§ 3 Abs. 2 WpIG) im Auftrag, im Namen, für Rechnung und unter der Haftung des verantwortlichen Haftungsträgers BN & Partners Capital AG, Steinstraße 33, 50374 Erftstadt. Die BN & Partners Capital AG besitzt für die Erbringung der Anlageberatung gemäß § 2 Abs. 2 Nr. 4 WpIG und der Anlagevermittlung gemäß § 2 Abs. 2 Nr. 3 WpIG eine entsprechende Erlaubnis der Bundesanstalt für Finanzdienstleistungsaufsicht gemäß § 15 WpIG.