– Unser Blick auf das aktuelle Börsenumfeld / Marketinginformation zu den Strategiedepots Verantwortung –

- Der Blick zurück:

Die Sommermonate sind an den Börsen traditionell eher volatil. Die letzten Wochen passten insofern durchaus in dieses saisonale Muster. Bereits seit Mitte Juli konsolidieren die Märkte die dynamische Aufwärtsentwicklung seit Jahresbeginn aus. Dabei kamen vor allem die großen Gewinner aus dem Technologie- und KI Sektor ordentlich unter Druck. Viele Marktteilnehmer wollen sehen, dass sich die Geschäftsmodelle von künstlicher Intelligenz für die Investoren rechnen. Die Geschäftsberichte des zweiten Quartals konnten die hohen Erwartungen nur bedingt erfüllen. Im August gab es zudem einen MiniCrash, ausgelöst durch spekulative Carry Trades in Fernost. Obwohl die Verluste dieses Tages schnell wieder aufgeholt werden konnten, hat dieser Tag hat wieder einmal gezeigt, wie stark die Börsen kurzfristig durch Stimmungen beeinflusst werden können.

Trotz aller Nervosität liegen technologieorientierte amerikanisch Indizes wie der Nasdaq oder der S&P 500 im laufenden Jahr noch zweistellig im Plus. Der breite Aktienmarkt und insbesondere auch die Börsensegmente für kleine und mittlere Unternehmen sind in 2024 derzeit nur knapp im Plus.

2. Der Blick auf unsere Strategien:

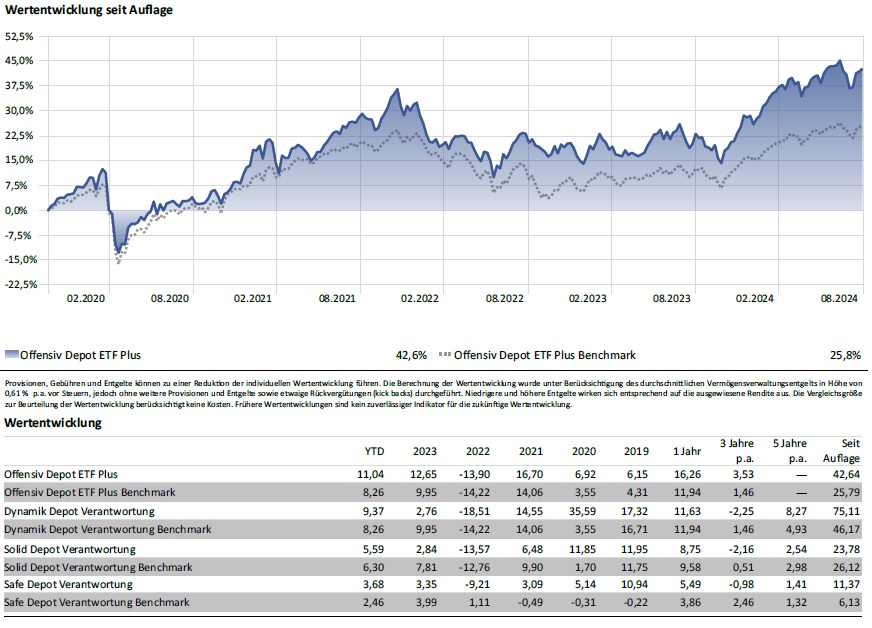

Bereits im Juli haben wir in allen Strategien durch Gewinnmitnahmen eine gewisse Risikovorsorge getroffen. Das freute auch das Finanzamt, da diese Erträge steuerpflichtig sind. Doch damit konnten wir die Auswirkungen der Korrekturen der letzten Wochen zumindest etwas begrenzen. Die nachstehenden Übersichten zeigen die Stände per Ende August. Insgesamt liegen alle Anlagen in diesem Jahr solide im Plus.

Hervorzuheben ist die Entwicklung unserer neuen Strategie mit der Bezeichnung „WachstumsAktien Verantworung“. Das offensivste Konzept in unserer Strategiefamilie hat jetzt die Bewährungsprobe der ersten 12 Monate hinter sich gebracht und seit Auflage im August 2023 satte 22% Ertrag nach den laufenden Kosten erwirtschaftet. Anders als die sehr breit gestreuten fondsgebundenen Vermögensverwaltungen nutzt diese Strategie im Schwerpunkt Einzelaktien als Investitionsinstrumente, um hier sehr gezielt einzelne Themen und Trends zu nutzen. Dabei wird in der Regel in Marktführer und Großkonzerne investiert, um das Ausfallrisiko bei einer einzelnen Aktie zu begrenzen. Zwei bis drei breit gestreute ETFs und ggf. Investitionen in physisches Gold runden das Investmentspektrum ab. Die Zusammensetzung der Titel und die Entscheidungen über eine Risikobegrenzung durch den Verkauf einzelner Positionen stützt sich wesentlich auf unser Risikomanagementsystem CARA©.

Durchaus erfreulich verläuft aber auch die Entwicklung bei unseren noch breiter diversifizierten Fondsvermögensverwaltungen Dynamik und Offensiv, die jeweils per Ende August zwischen 9% und 11% Wertzuwachs auswiesen.

Quelle Reuss Private, Morningstar. Stand 31.07.2024, Alle Angaben zur Wertentwicklung berücksichtigen das durchschnittlich vereinbarte Vermögensverwaltungsentgelt. Frühere Wertentwicklungen sind kein zuverlässiger Indikator für künftige Wertentwicklung. Auflagedaten und Benchmarks:

Safe Depot Verantwortung:

01.02.2016, 100% – Euribor 12 Monate

Solid Depot Verantwortung:

01.03.2016, 100% – Mischfonds Flexible Allokation – Global

Dynamik Depot Verantwortung:

01.04.2016, 25% Mischfonds Flexible Allokation – Global / 75% Mischfonds Aggressive Allokation – Global

Offensiv Depot Verantwortung:

18.10.2019, 25% Mischfonds Flexible Allokation – Global / 75% Mischfonds Aggressive Allokation – Global

3. Der Blick nach vorn:

Wie die meisten Marktbeobachter sehen wir in der aktuellen Marktentwicklung lediglich eine Korrektur innerhalb einer übergeordneten Aufwärtsbewegung an den Märkten. Die Aussichten mittelfristig durchaus positiv, denn im September beginnen auch die USA mit den heiß ersehnten Zinssenkungen. Die Entlastungseffekte für die Wirtschaft durch die weltweiten Zinssenkungen werden im kommenden Jahr erwartungsgemäß sichtbar und damit erhalten auch die zinssensiblen Sektoren wie z.B. der Bau und oder die erneuerbaren Energien wieder Rückenwind. Es wäre also durchaus zu erwarten, dass die Technologietitel zumindest vorübergehend ihre Rolle als Zugpferde abgeben und dass die Aufwärtsentwicklung an den Börsen mehr durch die Unternehmen in der zweiten und dritten Reihe getragen werden.

Die aktuellen Schwankungen an den Märkten beruhen nicht zuletzt auf der Frage, ob die Zinsen stark genug sinken, um eine Fortsetzung der guten Konjunktur in den USA zu ermöglichen und um die ansonsten schwächelnde Weltkonjunktur wieder anzukurbeln.

Die relative Attraktivität der Anlageklasse Aktie zu anderen Anlageklassen bleibt dabei aus unserer Sicht für langfristig orientierte Anleger:innen weiterhin hoch. Diese konstruktive Grundhaltung für Aktien stützt sich auch auf die Bewertung unseres Risikomanagementsystems CARA©, welches trotz aller Nervositäten an den Märkten derzeit keine Hinweise auf einen nachhaltigen Trendwechsel an den Märkten gibt.

Die sinkenden Zinsen werden die Aktienkurse in absehbarer Zeit weiter nach oben schieben, während die Festgeldzinsen auf Sinkflug gehen. Von daher sind die kommenden Wochen für alle langfristigen Investor:innen eine gute Gelegenheit, um die Aktienpositionen weiter aufzubauen.

Sprechen Sie uns gern an, wenn Sie Fragen haben oder Unterstützung bei Ihren Investitionen benötigen.

Sankt Augustin, 08.09.2024

Andreas W. Korth

Wichtiger rechtlicher Hinweis

Bei diesem Dokument handelt es sich um eine Kundeninformation („KI“) im Sinne des Wertpapierhandelsgesetzes, die „KI“ richtet sich an natürliche und juristische Personen mit gewöhnlichem Aufenthalt bzw. Sitz in Deutschland und wird ausschließlich zu Informationszwecken eingesetzt.

Diese „KI“ kann eine individuelle anlage- und anlegergerechte Beratung nicht ersetzen und begründet weder einen Vertrag noch irgendeine anderweitige Verpflichtung oder stellt ein irgendwie geartetes Vertragsangebot dar. Ferner stellen die Inhalte weder eine Anlageberatung, eine individuelle Anlageempfehlung, eine Einladung zur Zeichnung von Wertpapieren oder eine Willenserklärung oder Aufforderung zum Vertragsschluss über ein Geschäft in Finanzinstrumenten dar. Auch wurde Sie nicht mit der Absicht verfasst, einen rechtlichen oder steuerlichen Rat zu geben. Die steuerliche Behandlung von Transaktionen ist von den persönlichen Verhältnissen des jeweiligen Kunden abhängig und evtl. künftigen Änderungen unterworfen. Die individuellen Verhältnisse des Empfängers (u.a. die wirtschaftliche und finanzielle Situation) wurden im Rahmen der Erstellung der „KI“ nicht berücksichtigt.

Eine Anlage in erwähnte Finanzinstrumente/Anlagestrategie/Finanzdienstleistung beinhaltet gewisse produktspezifische Risiken – z.B. Markt- oder Branchenrisiken, das Währungs-, Ausfall-, Liquiditäts-, Zins- und Bonitätsrisiko – und ist nicht für alle Anleger geeignet. Daher sollten mögliche Interessenten eine Investitionsentscheidung erst nach einem ausführlichen Anlageberatungsgespräch durch einen registrierten Anlageberater und nach Konsultation aller zur Verfügung stehenden Informationsquellen treffen.

Wertentwicklungen in der Vergangenheit sind kein zuverlässiger Indikator für zukünftige Wertentwicklungen. Empfehlungen und Prognosen stellen unverbindliche Werturteile über zukünftiges Geschehen dar, sie können sich daher bzgl. der zukünftigen Entwicklung eines Produkts als unzutreffend erweisen. Die aufgeführten Informationen beziehen sich ausschließlich auf den Zeitpunkt der Erstellung dieser „KI“, eine Garantie für die Aktualität und fortgeltende Richtigkeit kann nicht übernommen werden.

Der vorstehende Inhalt gibt ausschließlich die Meinungen des Verfassers wieder, eine Änderung dieser Meinung ist jederzeit möglich, ohne dass es publiziert wird. Die vorliegende „KI“ ist urheberrechtlich geschützt, jede Vervielfältigung und die gewerbliche Verwendung sind nicht gestattet.

Stand 08.09.2024

Herausgeber:

GOOD GROWTH INSTITUT für globale Vermögensentwicklung mbH, Schloßstr. 9e, 53757 Sankt Augustin handelnd als vertraglich gebundener Vermittler (§ 3 Abs. 2 WpIG) im Auftrag, im Namen, für Rechnung und unter der Haftung des verantwortlichen Haftungsträgers BN & Partners Capital AG, Steinstraße 33, 50374 Erftstadt. Die BN & Partners Capital AG besitzt für die Erbringung der Anlageberatung gemäß § 2 Abs. 2 Nr. 4 WpIG und der Anlagevermittlung gemäß § 2 Abs. 2 Nr. 3 WpIG eine entsprechende Erlaubnis der Bundesanstalt für Finanzdienstleistungsaufsicht gemäß § 15 WpIG.