– Unser Blick auf das aktuelle Börsenumfeld / Marketinginformation zu den Strategiedepots Verantwortung –

1.Der Blick zurück:

Die schlimmsten Befürchtungen haben sich nicht bestätigt: Die enormen Zinssteigerungen haben der Wirtschaft bislang nur in einigen Segmenten wie der Bauwirtschaft sichtbar geschadet. Viele Branchen hingegen waren in der Lage, die Kostensteigerungen an ihre Kunden weiter zu reichen. Nun beginnen die Kosten zu fallen und die Gewinnmargen bleiben trotz rückläufiger Nachfrage bislang stabil. Auch wenn wir in Europa technisch eine Rezession haben, den Unternehmen geht es in der Breite viel besser als befürchtet.

Die Kapitalmärkte haben diese Entwicklung gespiegelt und sich deutlich von den Tiefstkursen im letzten Jahr erholt. Die Wahrscheinlichkeit, dass sich diese Erholung nur als Strohfeuer erweist, ist nun deutlich gesunken.

2. Der Blick auf unsere Strategien:

Die Kapitalmärkte starteten gut in das Jahr 2023 und auch unsere Strategien beendeten die Verlustserie des Vorjahres. Allerdings verdunkelten sich die Wolken Mitte März mit dem Aufflammen der Bankenkrise in den USA, die mit der Credit Suisse auch eine europäische Großbank tangierte. Nicht nur die Finanzwerte haben seit dieser Zeit wieder Gegenwind, auch der Immobiliensektor und der industrielle Bereich inkl. der erneuerbaren Energien rutschten wieder ab.

In diesem unsicheren Umfeld der letzten Wochen lag der Schwerpunkt in dem Management der Strategiedepots Verantwortung mehr auf Kapitalsicherung als Renditemaximierung. Im Mai haben wir diese Vorsicht schrittweise aufgegeben und sind zunehmend den Signalen unseres weiterentwickelten Analysesystem CARA gefolgt. Mit diesem System erfassen wir die Trends der Märkte noch gezielter und generieren einen breiten Kranz von technischen Signalen für die Gewichtung der verschiedenen Anlageklassen. Vor allem das Offensivdepot, das schon etwas länger nach diesen erweiterten Regeln arbeitet, hat daher im Mai einen guten Sprung nach oben machen können. Per Juni sind nun alle Modelle auf CARA adjustiert und profitieren von den verbesserten Signalgebungen.

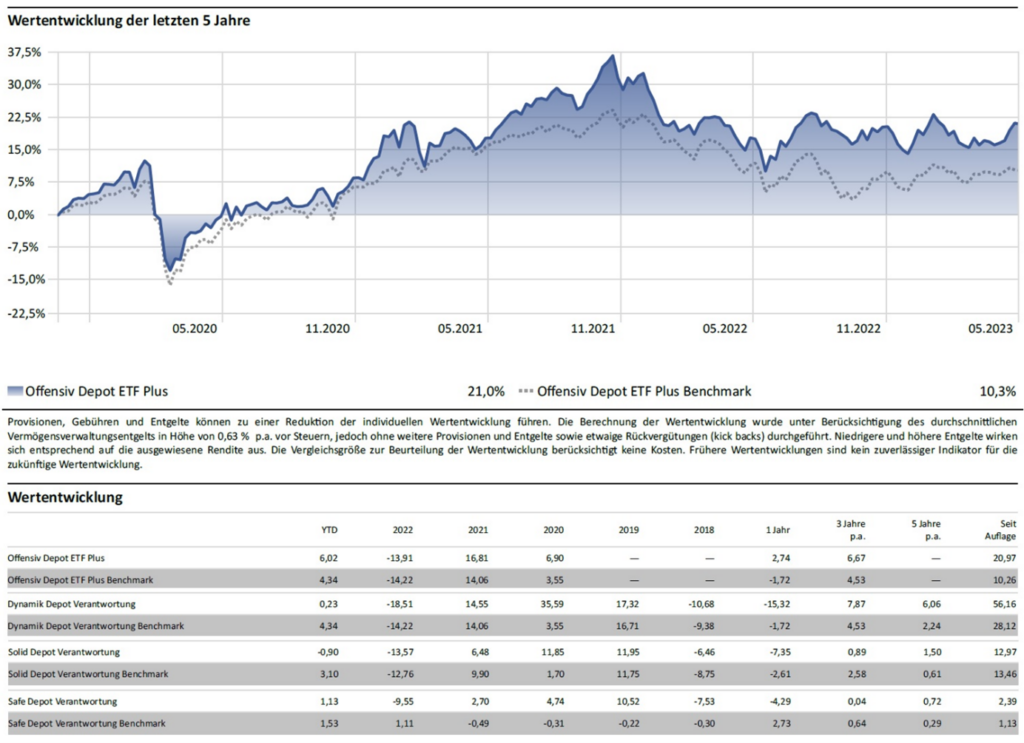

Quelle Fondsnet, Morningstar. Stand 31.05.2023, Alle Angaben gemäß BVI-Methode, alle Kosten auf Fondsebene wurden berücksichtigt. Frühere Wertentwicklungen sind kein zuverlässiger Indikator für künftige Wertentwicklung. Auflagedaten und Benchmarks:

Safe Depot Verantwortung:

01.02.2016, 100% – Euribor 12 Monate

Solid Depot Verantwortung:

01.03.2016, 100% – Mischfonds Flexible Allokation – Global

Dynamik Depot Verantwortung:

01.04.2016, 25% Mischfonds Flexible Allokation – Global / 75% Mischfonds Aggressive Allokation – Global

Offensiv Depot Verantwortung:

18.10.2019, 25% Mischfonds Flexible Allokation – Global / 75% Mischfonds Aggressive Allokation – Global

3. Der Blick nach vorn:

Die Wirtschaftsdaten der kommenden Wochen werden weitere Klarheit darüber bringen, ob das Wirtschaftstief dieses Konjunkturzyklus bereits hinter uns liegt. Sofern die Zentralbanken in diesem Sommer ein Ende der Zinssteigerungen einläuten und geopolitisch kein neuer Stress entsteht, könnte die im letzten Jahr als „sicher“ geltende, tiefe Rezession global schlicht ausfallen.

Auch die technischen Signale unseres Marktmodells zeigen seit rd. 3 Wochen ein stabiles „GRÜN“. Wir sind also zuversichtlicher als noch vor einem Monat, dass die Chancen an den Märkten nun wieder höher sind als die Risiken.

Es wäre nicht überraschend, wenn die Kurse in der saisonal schwächeren Sommerzeit noch einmal korrigieren und eine längere Phase wirtschaftlicher Unsicherheit einpreisen. Das politische Gerangel um die Schuldenobergrenze in den Vereinigten Staaten kann ebenfalls noch für Unsicherheit sorgen. Die Sommermonate werden wir je nach Einschätzung des Umfelds daher nutzen, um die Aktienquoten in den Strategien wieder anzuheben und gezielter wieder nach spannenden Einzeltrends zu suchen, die ein interessantes Chance-/Risikoprofil aufweisen.

Die Wahrscheinlichkeit ist jedenfalls hoch, dass wir in 2022 den Tiefpunkt der aktuellen Krise bereits gesehen haben und dass die Börsenkurse neue, stabile Aufwärtstrends aufweisen.

Sankt Augustin, im Juni 2023

Andreas W. Korth

Wichtiger rechtlicher Hinweis

Bei diesem Dokument handelt es sich um eine Kundeninformation („KI“) im Sinne des Wertpapierhandelsgesetzes, die „KI“ richtet sich an natürliche und juristische Personen mit gewöhnlichem Aufenthalt bzw. Sitz in Deutschland und wird ausschließlich zu Informationszwecken eingesetzt.

Diese „KI“ kann eine individuelle anlage- und anlegergerechte Beratung nicht ersetzen und begründet weder einen Vertrag noch irgendeine anderweitige Verpflichtung oder stellt ein irgendwie geartetes Vertragsangebot dar. Ferner stellen die Inhalte weder eine Anlageberatung, eine individuelle Anlageempfehlung, eine Einladung zur Zeichnung von Wertpapieren oder eine Willenserklärung oder Aufforderung zum Vertragsschluss über ein Geschäft in Finanzinstrumenten dar. Auch wurde Sie nicht mit der Absicht verfasst, einen rechtlichen oder steuerlichen Rat zu geben. Die steuerliche Behandlung von Transaktionen ist von den persönlichen Verhältnissen des jeweiligen Kunden abhängig und evtl. künftigen Änderungen unterworfen. Die individuellen Verhältnisse des Empfängers (u.a. die wirtschaftliche und finanzielle Situation) wurden im Rahmen der Erstellung der „KI“ nicht berücksichtigt.

Eine Anlage in erwähnte Finanzinstrumente/Anlagestrategie/Finanzdienstleistung beinhaltet gewisse produktspezifische Risiken – z.B. Markt- oder Branchenrisiken, das Währungs-, Ausfall-, Liquiditäts-, Zins- und Bonitätsrisiko – und ist nicht für alle Anleger geeignet. Daher sollten mögliche Interessenten eine Investitionsentscheidung erst nach einem ausführlichen Anlageberatungsgespräch durch einen registrierten Anlageberater und nach Konsultation aller zur Verfügung stehenden Informationsquellen treffen.

Wertentwicklungen in der Vergangenheit sind kein zuverlässiger Indikator für zukünftige Wertentwicklungen. Empfehlungen und Prognosen stellen unverbindliche Werturteile über zukünftiges Geschehen dar, sie können sich daher bzgl. der zukünftigen Entwicklung eines Produkts als unzutreffend erweisen. Die aufgeführten Informationen beziehen sich ausschließlich auf den Zeitpunkt der Erstellung dieser „KI“, eine Garantie für die Aktualität und fortgeltende Richtigkeit kann nicht übernommen werden.

Der vorstehende Inhalt gibt ausschließlich die Meinungen des Verfassers wieder, eine Änderung dieser Meinung ist jederzeit möglich, ohne dass es publiziert wird. Die vorliegende „KI“ ist urheberrechtlich geschützt, jede Vervielfältigung und die gewerbliche Verwendung sind nicht gestattet.

Stand: 03.07.2025

Herausgeber:

GOOD GROWTH INSTITUT für globale Vermögensentwicklung mbH, Schloßstr. 9e, 53757 Sankt Augustin handelnd als vertraglich gebundener Vermittler (§ 3 Abs. 2 WpIG) im Auftrag, im Namen, für Rechnung und unter der Haftung des verantwortlichen Haftungsträgers BN & Partners Capital AG, Steinstraße 33, 50374 Erftstadt. Die BN & Partners Capital AG besitzt für die Erbringung der Anlageberatung gemäß § 2 Abs. 2 Nr. 4 WpIG und der Anlagevermittlung gemäß § 2 Abs. 2 Nr. 3 WpIG eine entsprechende Erlaubnis der Bundesanstalt für Finanzdienstleistungsaufsicht gemäß § 15 WpIG.