– Unser Blick auf das aktuelle Börsenumfeld / Marketinginformation zu den Strategiedepots Verantwortung –

- Der Blick zurück:

Das erste Halbjahr des Börsenjahres 2024 liegt hinter uns und es hat viele Anlegerinnen positiv überrascht. Nach zwei wirklich schweren Jahren geprägt durch Inflation, einen historisch starken Zinsanstieg und diverse geopolitische Krisen melden sich die Aktienbörsen mit neuen Höchstständen wieder zurück.

Bei näherem Hinsehen wird allerdings deutlich, dass keineswegs alle Aktien von dem Aufschwung der letzten 6 Monate profitieren konnten. Vor allem die zinssensiblen Geschäftsmodelle aus den Bereichen Erneuerbar Energie, Immobilien und auch die kleinen Unternehmen, die häufig in höherem Umfang verschuldet sind, leiden alle immer noch unter den Folgen der hohen Zinsen. So sind es vor allem die Unternehmensgiganten, die Liquidität im Überschuss haben und zumeist auch sehr starke Marktpositionen in den Bereichen Technologie und digitalen Dienstleistungen, die die Börsenindizes nach oben getrieben haben. Ein besonderer Treiber dieser Entwicklung ist die Goldgräberstimmung rund um die Künstliche Intelligenz (KI), die in diesem Jahr weiter Fahrt aufgenommen hat.

Gerade für die Implementierung dieser neuen Technologie ist Größe und Kapitalstärke von entscheidender Bedeutung. Darum werden auch in diesem Fall wieder die dominanten US Giganten wie Microsoft, Amazon, Apple, Google und Co die dicksten Nuggets finden. Neben diesen großen Minenbesitzern profitieren vor allem auch diejenigen, die im übertragenen Sinne die Schaufeln und Spitzhacke an alle Glücksritter verkaufen. Im KI Rausch sind das vor allem die Chiphersteller, die mit den passenden Technologien für den Aufbau neuer KI-fähiger Rechenzentren aufwarten können.

Schaut man beispielsweise auf den Index der kleineren Unternehmen in den USA, den Russell 2000, gab es im ersten Halbjahr quasi keinen Zuwachs. Auch der primär industriell geprägte Dow-Jones-Index hatte nur einen Zuwachs von knapp 4% im ersten Halbjahr. Der von den Technologie Giganten geprägte S&P500 hingegen legte im gleichen Zeitraum um knapp 15% zu. Die Kluft zwischen den großen Goliaths und den kleinen Davids ist damit an den Börsen erneut größer geworden.

2. Der Blick auf unsere Strategien:

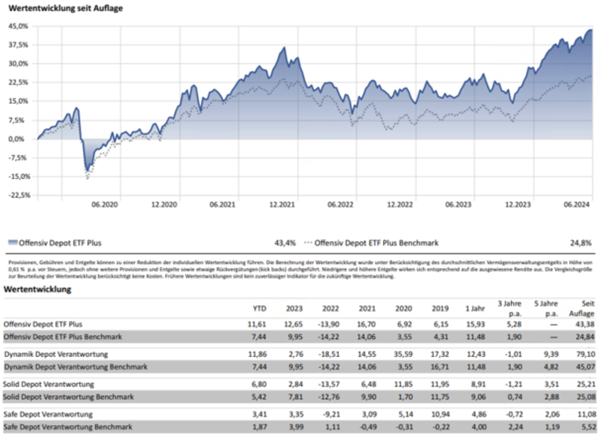

Nach einem sehr dynamischen ersten Quartal wurde die Aufwärtsbewegung im zweiten Quartal dieses Jahres ruckeliger. Nach einer ersten kleinen Korrektur im April gab es jetzt immer zu den Monatsenden hin kleinere Rücksetzer an den Börsen. Insgesamt ist der Aufwärtstrend aber weiter dominierend.

Am deutlichsten konnte das Dynamik Depot von der guten Marktentwicklung profitieren: Mit einem Plus von rd. 12% in nur 6 Monaten nimmt diese Strategie sehr steil Kurs auf die alten Höchststände. Hilfreich war ein schneller Wechsel zwischen verschiedenen Märkten, wie z.B. Osteuropa oder Indien, die neben den oben beschriebenen Haupttreibern der Aktienhausse auch starke Marktphasen im ersten Halbjahr hatten.

Das Offensivdepot hat bereits im März neue Höchststände erreicht und liegt mit über 10% Kurswachstum erneut sehr kontinuierlich gut im Trend.

Doch auch die defensiveren Strategien Solid und Safe haben in diesem Jahr mit knapp 7% bzw. 3,5% eine gute Entwicklung hingelegt, obwohl die Rentenmärkte bislang noch wenig Unterstützung liefern konnten.

Nachstehend finden Sie die Entwicklung der Strategiedepots per Ende Juni.

Quelle Reuss Private, Morningstar. Stand 30.06.2024, Alle Angaben zur Wertentwicklung berücksichtigen das durchschnittlich vereinbarte Vermögensverwaltungsentgelt. Frühere Wertentwicklungen sind kein zuverlässiger Indikator für künftige Wertentwicklung. Auflagedaten und Benchmarks:

Safe Depot Verantwortung:

01.02.2016, 100% – Euribor 12 Monate

Solid Depot Verantwortung:

01.03.2016, 100% – Mischfonds Flexible Allokation – Global

Dynamik Depot Verantwortung:

01.04.2016, 25% Mischfonds Flexible Allokation – Global / 75% Mischfonds Aggressive Allokation – Global

Offensiv Depot Verantwortung:

18.10.2019, 25% Mischfonds Flexible Allokation – Global / 75% Mischfonds Aggressive Allokation – Global

3. Der Blick nach vorn:

Auch wenn die KI Story nun langsam an Fahrt verliert, muss man um die Kursentwicklung an den Börsen nicht fundamental besorgt sein. Denn noch sind die heiß ersehnten Zinssenkungen an den Märkten nicht erfolgt. Bedingt durch die doch recht stabile Konjunkturentwicklung, vor allem in den USA (und die damit einhergehend etwas höher ausfallende Inflationsentwicklung), stehen die Notenbanken bislang mit dem Fuß weiter auf dem Bremspedal. Sollte die Konjunktur nun deutlicher schwächeln, nehmen die Zinssenkungen an Fahrt auf und werden für Stabilisierung sorgen. Zugleich darf man Hoffnung haben, dass im zweiten Halbjahr die Marktentwicklung mehr in die Breite geht. Dann würden nicht mehr die Schwergewichte Microsoft, Apple und Co. den Takt vorgeben, sondern ein Teil der Gelder auf die Unternehmen in der zweiten und dritten Reihe umgeschichtet.

Natürlich gibt es im zweiten Halbjahr auch wieder politische Einflüsse, die den Börsen Gegenwind bereiten können. So hat z.B. die Unsicherheit über das Wahlergebnis der kurzfristig anberaumten Parlamentswahl in Frankreich den Aufwärtstrend an den europäischen Börsen deutlich eingebremst. Auch am Pulverfass Nahost schwelen noch die Brände, nicht zu reden von der Ukraine und Taiwan. Von daher bleiben wir in unseren aktiv verwalteten Strategien weiter wachsam. Dabei unterstützt uns unser hochempfindliches Steuerungssystem CARA©. So bleiben wir grundsätzlich hoch investiert und bewahren uns zugleich die Flexibilität, auf unerwartete Marktsituation zügig reagieren zu können.

Mit dieser Kombination von Erfahrungswissen und computergestützten Handlungssignalen sehen wir uns gut aufgestellt für die Aufgabe, mit unseren Strategiedepots Verantwortung unseren Kund:innen einen deutlichen Mehrwert zu schaffen.

Sankt Augustin im Juli 2024

Andreas W. Korth

Wichtiger rechtlicher Hinweis

Bei diesem Dokument handelt es sich um eine Kundeninformation („KI“) im Sinne des Wertpapierhandelsgesetzes, die „KI“ richtet sich an natürliche und juristische Personen mit gewöhnlichem Aufenthalt bzw. Sitz in Deutschland und wird ausschließlich zu Informationszwecken eingesetzt.

Diese „KI“ kann eine individuelle anlage- und anlegergerechte Beratung nicht ersetzen und begründet weder einen Vertrag noch irgendeine anderweitige Verpflichtung oder stellt ein irgendwie geartetes Vertragsangebot dar. Ferner stellen die Inhalte weder eine Anlageberatung, eine individuelle Anlageempfehlung, eine Einladung zur Zeichnung von Wertpapieren oder eine Willenserklärung oder Aufforderung zum Vertragsschluss über ein Geschäft in Finanzinstrumenten dar. Auch wurde Sie nicht mit der Absicht verfasst, einen rechtlichen oder steuerlichen Rat zu geben. Die steuerliche Behandlung von Transaktionen ist von den persönlichen Verhältnissen des jeweiligen Kunden abhängig und evtl. künftigen Änderungen unterworfen. Die individuellen Verhältnisse des Empfängers (u.a. die wirtschaftliche und finanzielle Situation) wurden im Rahmen der Erstellung der „KI“ nicht berücksichtigt.

Eine Anlage in erwähnte Finanzinstrumente/Anlagestrategie/Finanzdienstleistung beinhaltet gewisse produktspezifische Risiken – z.B. Markt- oder Branchenrisiken, das Währungs-, Ausfall-, Liquiditäts-, Zins- und Bonitätsrisiko – und ist nicht für alle Anleger geeignet. Daher sollten mögliche Interessenten eine Investitionsentscheidung erst nach einem ausführlichen Anlageberatungsgespräch durch einen registrierten Anlageberater und nach Konsultation aller zur Verfügung stehenden Informationsquellen treffen.

Wertentwicklungen in der Vergangenheit sind kein zuverlässiger Indikator für zukünftige Wertentwicklungen. Empfehlungen und Prognosen stellen unverbindliche Werturteile über zukünftiges Geschehen dar, sie können sich daher bzgl. der zukünftigen Entwicklung eines Produkts als unzutreffend erweisen. Die aufgeführten Informationen beziehen sich ausschließlich auf den Zeitpunkt der Erstellung dieser „KI“, eine Garantie für die Aktualität und fortgeltende Richtigkeit kann nicht übernommen werden.

Der vorstehende Inhalt gibt ausschließlich die Meinungen des Verfassers wieder, eine Änderung dieser Meinung ist jederzeit möglich, ohne dass es publiziert wird. Die vorliegende „KI“ ist urheberrechtlich geschützt, jede Vervielfältigung und die gewerbliche Verwendung sind nicht gestattet.

Stand: 03.07.2025

Herausgeber:

GOOD GROWTH INSTITUT für globale Vermögensentwicklung mbH, Schloßstr. 9e, 53757 Sankt Augustin handelnd als vertraglich gebundener Vermittler (§ 3 Abs. 2 WpIG) im Auftrag, im Namen, für Rechnung und unter der Haftung des verantwortlichen Haftungsträgers BN & Partners Capital AG, Steinstraße 33, 50374 Erftstadt. Die BN & Partners Capital AG besitzt für die Erbringung der Anlageberatung gemäß § 2 Abs. 2 Nr. 4 WpIG und der Anlagevermittlung gemäß § 2 Abs. 2 Nr. 3 WpIG eine entsprechende Erlaubnis der Bundesanstalt für Finanzdienstleistungsaufsicht gemäß § 15 WpIG.