– Unser Blick auf das aktuelle Börsenumfeld / Marketinginformation zu den Strategiedepots Verantwortung –

Schon kurz vor Ausbruch des Ukrainekrieges haben wir uns in unseren aktiv verwalteten Strategien auf ein Kriegsszenario vorbereitet. Dies hat geholfen, die Schwankungen in den Depots, die sich aus den Verwerfungen im Zuge der kriegerischen Handlungen in der Ukraine ergeben haben, deutlich zu begrenzen. Allerdings haben sich die Kapitalmärkte in der Breite überraschend schnell von dem Schock erholt und bewegen sich aktuell in einem breiten Schwankungskorridor.

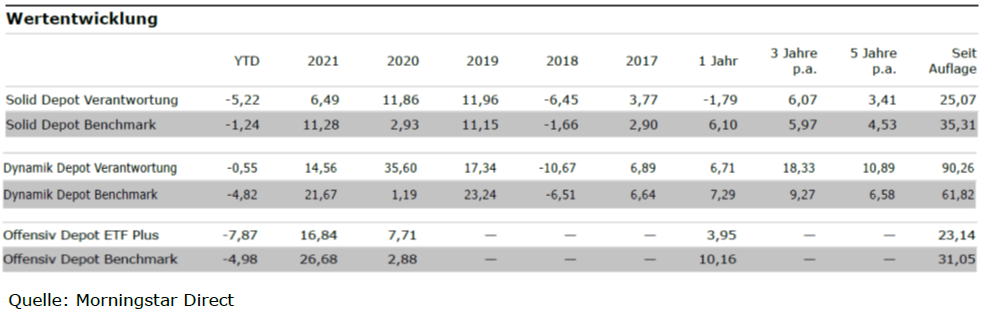

Unsere Verwaltungsmandate haben sich vor allem seit Mitte Februar stabil verhalten und so die Nerven unserer Anleger:innen geschont. Wie schon im letzten Marktbericht geschildert, haben die Monate November bis Januar allerdings in allen Modellen deutliche Bremsspuren hinterlassen. In dieser Zeit gab es eine Sektorenrotation weg von Technologie und Zukunftsthemen hin zu fossilen Brennstoffen, Banken und anderen, wenig nachhaltigen Themen. Vor allem bei Dynamik Depot hatten wir im Februar die Beinfreiheit, um Trends zu nutzen, die auch in Krisenzeiten profitieren. Dazu zählten nicht nur erneuerbare Energien, sondern auch der Gesundheitssektor und Rohstoffe. Dieser Strategieschwenk hat sich ausgezahlt, was dem Dynamik Depot nach Kosten fast schon wieder zu einem ausgeglichenen Ergebnis Stand 31.3. verholfen hat:

Stand 31.3.2022, Alle Angaben gemäß BVI-Methode, alle Kosten auf Fondsebene wurden berücksichtigt. Frühere Wertentwicklungen sind kein zuverlässiger Indikator für künftige Wertentwicklung. Auflagedaten und Benmarks:

Solid Depot Verantwortung:

01.03.2016, 40 % MSCI World USD / 60 % EURIBOR 12 Monate EUR

Dynamik Depot Verantwortung:

01.04.2016, 40 % EUROSTOXX50 EUR / 40 % MSCI World USD / 20 % EURIBOR 12 Monate EUR

Offensiv Depot Verantwortung:

18.10.2019, USD / 35 % EUROSTOXX50 EUR / 5 % EURIBOR 1 Monat Capitalized EUR / 60 % MSCI World

Wie sehen wir den weiteren Ausblick?

Die Märkte sind weiterhin sehr nervös und schwanken extrem: Noch geht man davon aus, dass der Krieg in der Ukraine sich nicht weiter verschärft. Allerdings wird zunehmend deutlich, dass die aktuellen Lock Downs in China zu einer weiteren Verschärfung der Lieferkettenproblematik führen. Damit könnten die Angebotsverknappungen länger anhalten als gedacht und die Inflation weiter anheizen. In den USA sind die Märkte aktuell weniger als in Europa von diesen Problemen betroffen, doch auch dort steigen die Konjunktursorgen zunehmen an. Positiv zu vermerken ist, dass die Post – Covid Erholung sich fortsetzt und vor allem die Bereiche Freizeit und Konsum wieder an Dynamik zulegen.

Wir sind in unserer Konjunkturerwartung für die kommenden 12 Monate skeptischer geworden. Insbesondere für Europa sehen große Herausforderungen bei der Entkopplung von den russischen Energie- und Rohstofflieferungen. Es ist immer mehr absehbar, dass dieser Kraftakt die Preisentwicklungen weiter befeuert und damit die Zentralbanken in Europa und den USA unter zunehmenden Handlungsdruck bringt, die Geldmenge deutlich zu verknappen. In so einem Stagflationsszenario sinken die Unternehmensgewinne während die Zinsmärkte dann zunehmend wieder mit attraktiven, sicheren Erträgen locken. Diese Mischung könnte die Aktienmärkte in den kommenden Monaten in ein schwieriges Fahrwasser bringen.

In dieser Stimmung darf allerdings nicht übersehen werden, dass mit weiterem Kursverfall auch zunehmend Kaufchancen entstehen, die dann die Grundlage für die Rendite von morgen legen. Für Zinssteigerungen sehen wir mittelfristig auch deshalb nur begrenztes Potenzial, weil die Staaten sich global durch die diversen Finanzkrisen, den Kampf gegen Covid und den gegenwärtigen Krieg in Europa in hohem Maße verschuldet haben. Die daraus resultierenden Zinslasten sind enorm und würden zu erheblichen Spannungen führen, wenn die Zentralbanken zu stark an der Zinsschraube drehen. Daher ist das Szenario von hoher Inflation und vergleichsweise niedrigen Zinsen für das laufende Jahrzehnt recht wahrscheinlich. Langfristig bleiben wir daher weiterhin sehr positiv für die Anlageklasse Aktien. Die anstehende ökologische und digitale Transformation der Wirtschaft bietet für viele Unternehmen und Branchen erhebliche Chancen. Wie auch schon in den Vorjahren sind wir daher absolut agil und bereit, eine Bodenbildung an den Märkten für den erneuten Aufbau von sinnvollen Positionen zu nutzen.

Wichtiger rechtlicher Hinweis

Bei diesem Dokument handelt es sich um eine Kundeninformation („KI“) im Sinne des Wertpapierhandelsgesetzes, die „KI“ richtet sich an natürliche und juristische Personen mit gewöhnlichem Aufenthalt bzw. Sitz in Deutschland und wird ausschließlich zu Informationszwecken eingesetzt.

Diese „KI“ kann eine individuelle anlage- und anlegergerechte Beratung nicht ersetzen und begründet weder einen Vertrag noch irgendeine anderweitige Verpflichtung oder stellt ein irgendwie geartetes Vertragsangebot dar. Ferner stellen die Inhalte weder eine Anlageberatung, eine individuelle Anlageempfehlung, eine Einladung zur Zeichnung von Wertpapieren oder eine Willenserklärung oder Aufforderung zum Vertragsschluss über ein Geschäft in Finanzinstrumenten dar. Auch wurde Sie nicht mit der Absicht verfasst, einen rechtlichen oder steuerlichen Rat zu geben. Die steuerliche Behandlung von Transaktionen ist von den persönlichen Verhältnissen des jeweiligen Kunden abhängig und evtl. künftigen Änderungen unterworfen. Die individuellen Verhältnisse des Empfängers (u.a. die wirtschaftliche und finanzielle Situation) wurden im Rahmen der Erstellung der „KI“ nicht berücksichtigt.

Eine Anlage in erwähnte Finanzinstrumente/Anlagestrategie/Finanzdienstleistung beinhaltet gewisse produktspezifische Risiken – z.B. Markt- oder Branchenrisiken, das Währungs-, Ausfall-, Liquiditäts-, Zins- und Bonitätsrisiko – und ist nicht für alle Anleger geeignet. Daher sollten mögliche Interessenten eine Investitionsentscheidung erst nach einem ausführlichen Anlageberatungsgespräch durch einen registrierten Anlageberater und nach Konsultation aller zur Verfügung stehenden Informationsquellen treffen.

Wertentwicklungen in der Vergangenheit sind kein zuverlässiger Indikator für zukünftige Wertentwicklungen. Empfehlungen und Prognosen stellen unverbindliche Werturteile über zukünftiges Geschehen dar, sie können sich daher bzgl. der zukünftigen Entwicklung eines Produkts als unzutreffend erweisen. Die aufgeführten Informationen beziehen sich ausschließlich auf den Zeitpunkt der Erstellung dieser „KI“, eine Garantie für die Aktualität und fortgeltende Richtigkeit kann nicht übernommen werden.

Der vorstehende Inhalt gibt ausschließlich die Meinungen des Verfassers wieder, eine Änderung dieser Meinung ist jederzeit möglich, ohne dass es publiziert wird. Die vorliegende „KI“ ist urheberrechtlich geschützt, jede Vervielfältigung und die gewerbliche Verwendung sind nicht gestattet.

Stand: 03.07.2025

Herausgeber:

GOOD GROWTH INSTITUT für globale Vermögensentwicklung mbH, Schloßstr. 9e, 53757 Sankt Augustin handelnd als vertraglich gebundener Vermittler (§ 3 Abs. 2 WpIG) im Auftrag, im Namen, für Rechnung und unter der Haftung des verantwortlichen Haftungsträgers BN & Partners Capital AG, Steinstraße 33, 50374 Erftstadt. Die BN & Partners Capital AG besitzt für die Erbringung der Anlageberatung gemäß § 2 Abs. 2 Nr. 4 WpIG und der Anlagevermittlung gemäß § 2 Abs. 2 Nr. 3 WpIG eine entsprechende Erlaubnis der Bundesanstalt für Finanzdienstleistungsaufsicht gemäß § 15 WpIG.

Stand: 06.05.2022

Herausgeber:

GOOD GROWTH INSTITUT für globale Vermögensentwicklung mbH, Schloßstr. 9e, 53757 Sankt Augustin handelnd als vertraglich gebundener Vermittler (§ 3 Abs. 2 WpIG) im Auftrag, im Namen, für Rechnung und unter der Haftung des verantwortlichen Haftungsträgers BN & Partners Capital AG, Steinstraße 33, 50374 Erftstadt. Die BN & Partners Capital AG besitzt für die Erbringung der Anlageberatung gemäß § 2 Abs. 2 Nr. 4 WpIG und der Anlagevermittlung gemäß § 2 Abs. 2 Nr. 3 WpIG eine entsprechende Erlaubnis der Bundesanstalt für Finanzdienstleistungsaufsicht gemäß § 15 WpIG.