– Unsere Positionierung im aktuellen Börsenumfeld / Marketinginformation zu den Strategiedepots Verantwortung –

Wie in unserem Marktbericht von Ende Januar bereits geschildert, haben wir im laufenden Jahr neben der Inflation auch die geopolitischen Risiken im Blick gehalten. Auch wenn wir das zunächst nicht wirklich für möglich erachtet hätten, ist der Worst Case für Europa nun eingetreten: Die Bevölkerung in der Ukraine, die vielen Soldaten und deren Familien auf beiden Seiten der Grenzlinien müssen aufgrund der kriegerischen Aktivitäten des russischen Präsidenten nun um ihr Leben fürchten. Doch auch für uns in Zentraleuropa fühlt es sich bedrohlich an, wenn der russische Bär wieder mit den Muskeln spielt und den Frieden in Europa ernsthaft in Frage stellt.

Die Märkte reagieren seit 2 Tagen auf die kriegerischen Auseinandersetzungen mit deutlichen Verlusten. Die Beurteilung der wirtschaftlichen Konsequenzen eines Einmarsches russischer Truppen in die Ukraine ist allerdings nicht trivial, da der Umfang und die Dauer der zusätzlichen Wirtschaftssanktionen gegen Russland schwer abschätzbar sind.

Auf der Hand liegend sind steigende Energie- und Rohstoffpreise durch ein Handelsembargo für russisches Öl und Gas in Europa. Da Putin vermutlich in China dankbare Abnehmer für seine Rohstoffe finden wird, könnten diese Effekte global betrachtet vermutlich begrenzt bleiben. Überhaupt sind die wirtschaftlichen Verflechtungen zwischen Europa und Russland mittlerweile sehr überschaubar, die konjunkturellen Auswirkungen könnten damit geringer bleiben, als zunächst zu vermuten wäre. Eine Entlastung des aktuellen Inflationsdrucks durch sinkende Ölpreise würde allerdings auch erst mal ausfallen. Das Dilemma der Notenbanken zwischen einer Bekämpfung der Inflation und einem Abwürgen des globalen Wirtschaftswachstums wird damit nicht kleiner. Allerdings sinkt angesichts der Unsicherheiten für die Wirtschaft durch den Krieg die Wahrscheinlichkeit, dass die Notenbanken bei der Inflationsbekämpfung überreagieren. Die größte Unsicherheit liegt in der Frage, wie weitgehend Putin seine revisionistischen Gebietsansprüche auf kriegerischem Wege durchsetzen will und wie stark der Konflikt auch auf andere Staaten ausstrahlt und unsere europäische Sicherheitslage destabilisiert.

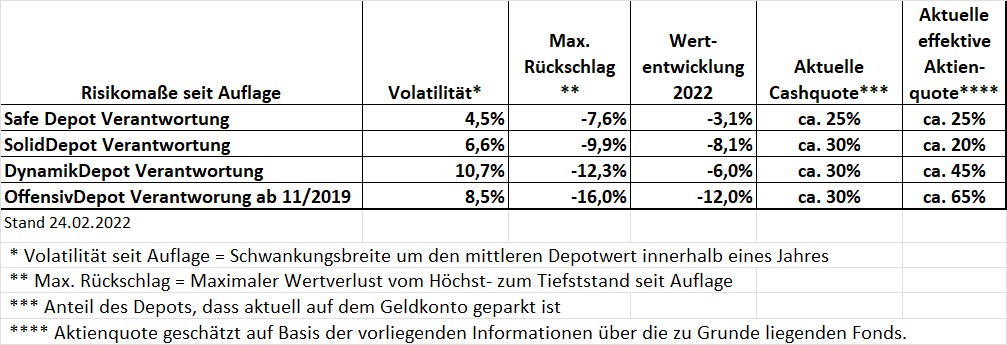

Im laufenden Jahr haben die Aktienmärkte bereits um knapp 10% korrigiert, die technologielastigeren Wachstumswerte haben sich um 30% und mehr verbilligt. Die ersten kriegerischen Aktivitäten haben nun beispielsweise den Dax um weitere 7% nach unten gezogen. Wir haben in den letzen Wochen schon Vorsorge getroffen und unsere Aktienquoten deutlich reduziert. Nachstehend finden Sie daher eine Übersicht über unsere aktuelle Positionierung in den verschiedenen Strategien mit Stand 21.Februar:

Durch diese Vorsichtsmaßnahmen können wir in unserem Strategiedepots Verantwortung die aktuellen Rückschläge an den Märkten gut abfedern und sich bietenden Chancen nutzen.

Insbesondere im Solid Depot, wo bereits zu Jahresbeginn ein höherer Rückschlag durch die in dem Depot enthaltenen Technologieanteile zu verzeichnen war, ist jetzt die Positionierung sehr defensiv. Auch in unserem FondsSecure Systematik ist die Aktienquote mittlerweile auf deutlich unter 50% abgesichert.

Die Aktienmärkte waren in den vergangenen 18 Monaten sehr euphorisch und haben hohe Wachstumsraten bei den Unternehmen eingepreist. Die Mischung aus Inflationssorgen, Zinssteigerungen, Rezession und Krieg hat das Potenzial, die Märkte im laufenden Jahr noch weiter nach unten zu führen. In dieser Stimmung darf allerdings nicht übersehen werden, dass mit weiterem Kursverfall auch zunehmend Kaufchancen entstehen, die dann die Grundlage für die Rendite von morgen legen.

Langfristig bleiben wir wDas Risiko eines Krieges in Kerneuropa muss erstmals seit Jahrzehnten zumindest auch bewertet werden. Es wäre jedoch unklug, nun die gesamte persönliche Vorsorgestrategie nur auf dieses Szenario auszurichten. Mit der Zuversicht, dass sich unsere demokratischen und freiheitlichen Werte durchsetzen, verbinden wir auch unsere fortgesetzt positive Grundhaltung zur Anlageklasse Aktien. Die anstehende ökologische und digitale Transformation der Wirtschaft ist nun auch geopolitisch notwendiger denn je. Sie bietet für viele Unternehmen und Branchen erhebliche Chancen.

Wie auch schon in den Vorjahren sind wir daher absolut agil und bereit, eine Bodenbildung an den Märkten für den erneuten Aufbau von sinnvollen Positionen zu nutzen.

Sankt Augustin, 24.02.2022

Wichtiger rechtlicher Hinweis

Bei diesem Dokument handelt es sich um eine Kundeninformation („KI“) im Sinne des Wertpapierhandelsgesetzes, die „KI“ richtet sich an natürliche und juristische Personen mit gewöhnlichem Aufenthalt bzw. Sitz in Deutschland und wird ausschließlich zu Informationszwecken eingesetzt.

Diese „KI“ kann eine individuelle anlage- und anlegergerechte Beratung nicht ersetzen und begründet weder einen Vertrag noch irgendeine anderweitige Verpflichtung oder stellt ein irgendwie geartetes Vertragsangebot dar. Ferner stellen die Inhalte weder eine Anlageberatung, eine individuelle Anlageempfehlung, eine Einladung zur Zeichnung von Wertpapieren oder eine Willenserklärung oder Aufforderung zum Vertragsschluss über ein Geschäft in Finanzinstrumenten dar. Auch wurde Sie nicht mit der Absicht verfasst, einen rechtlichen oder steuerlichen Rat zu geben. Die steuerliche Behandlung von Transaktionen ist von den persönlichen Verhältnissen des jeweiligen Kunden abhängig und evtl. künftigen Änderungen unterworfen. Die individuellen Verhältnisse des Empfängers (u.a. die wirtschaftliche und finanzielle Situation) wurden im Rahmen der Erstellung der „KI“ nicht berücksichtigt.

Eine Anlage in erwähnte Finanzinstrumente/Anlagestrategie/Finanzdienstleistung beinhaltet gewisse produktspezifische Risiken – z.B. Markt- oder Branchenrisiken, das Währungs-, Ausfall-, Liquiditäts-, Zins- und Bonitätsrisiko – und ist nicht für alle Anleger geeignet. Daher sollten mögliche Interessenten eine Investitionsentscheidung erst nach einem ausführlichen Anlageberatungsgespräch durch einen registrierten Anlageberater und nach Konsultation aller zur Verfügung stehenden Informationsquellen treffen.

Wertentwicklungen in der Vergangenheit sind kein zuverlässiger Indikator für zukünftige Wertentwicklungen. Empfehlungen und Prognosen stellen unverbindliche Werturteile über zukünftiges Geschehen dar, sie können sich daher bzgl. der zukünftigen Entwicklung eines Produkts als unzutreffend erweisen. Die aufgeführten Informationen beziehen sich ausschließlich auf den Zeitpunkt der Erstellung dieser „KI“, eine Garantie für die Aktualität und fortgeltende Richtigkeit kann nicht übernommen werden.

Der vorstehende Inhalt gibt ausschließlich die Meinungen des Verfassers wieder, eine Änderung dieser Meinung ist jederzeit möglich, ohne dass es publiziert wird. Die vorliegende „KI“ ist urheberrechtlich geschützt, jede Vervielfältigung und die gewerbliche Verwendung sind nicht gestattet.

Stand: 03.07.2025

Herausgeber:

GOOD GROWTH INSTITUT für globale Vermögensentwicklung mbH, Schloßstr. 9e, 53757 Sankt Augustin handelnd als vertraglich gebundener Vermittler (§ 3 Abs. 2 WpIG) im Auftrag, im Namen, für Rechnung und unter der Haftung des verantwortlichen Haftungsträgers BN & Partners Capital AG, Steinstraße 33, 50374 Erftstadt. Die BN & Partners Capital AG besitzt für die Erbringung der Anlageberatung gemäß § 2 Abs. 2 Nr. 4 WpIG und der Anlagevermittlung gemäß § 2 Abs. 2 Nr. 3 WpIG eine entsprechende Erlaubnis der Bundesanstalt für Finanzdienstleistungsaufsicht gemäß § 15 WpIG.

Stand: 24.02.2022

Herausgeber:

GOOD GROWTH INSTITUT für globale Vermögensentwicklung mbH, Schloßstr. 9e, 53757 Sankt Augustin handelnd als vertraglich gebundener Vermittler (§ 3 Abs. 2 WpIG) im Auftrag, im Namen, für Rechnung und unter der Haftung des verantwortlichen Haftungsträgers BN & Partners Capital AG, Steinstraße 33, 50374 Erftstadt. Die BN & Partners Capital AG besitzt für die Erbringung der Anlageberatung gemäß § 2 Abs. 2 Nr. 4 WpIG und der Anlagevermittlung gemäß § 2 Abs. 2 Nr. 3 WpIG eine entsprechende Erlaubnis der Bundesanstalt für Finanzdienstleistungsaufsicht gemäß § 15 WpIG.