FondsSecure Systematik

2020

2020 war eines der skurrilsten, aufregendsten und anspruchsvollsten Börsenjahre seit 2008. Nach einem vielversprechenden Jahresauftakt, währenddessen die Nachrichten über einen Virus in China an den Finanzmärkten noch wochenlang so gut wie ignoriert wurden, kam es Ende Februar zum Knall. Der Corona-Crash dauerte nur gut 4 Wochen, führte aber zum stärksten Kurseinbruch innerhalb so kurzer Zeit seit mehreren Jahrzehnten. Dieser „Blitzcrash“ mit Kursverlusten um die 40% an den großen Börsen der Welt und die darauffolgende V-förmige Erholung waren zweifellos die hervorstechendsten Ereignisse. Aber auch die Wochen vor und nach der Präsidentschaftswahl in den USA waren alles andere als langweilig und die Ankündigung des deutschen Forschungsunternehmens Biontec, gemeinsam mit dem US-Pharmariesen Pfizer in Kürze ein hochwirksames Covid-19-Vakzin auf den Markt zu bringen, gab der durch den Wahlsieg Bidens ausgelösten Jahresendrally zusätzliche Schubkraft. Trotzdem waren Anleger, die durchgängig in ETFs der großen Aktienindizes investiert waren wie den Weltaktienindex MSCI, den US-Index S&P 500, den EuroStoxx oder den DAX, am Jahresende nicht viel besser bedient als mit einem zinslosen Tagesgeldkonto. Der Kursgewinn des S&P 500-ETF wurde durch den Währungsverlust weitgehend eliminiert und wer auf den Europa-ETF gesetzt hat, mußte sogar einen Verlust von ca. 5% hinnehmen. Immerhin haben AnlegerInnen selbst mit diesen passiven Aktien-Instrumenten das Coronajahr insgesamt ohne nennenswerten Verlust überstanden, sofern sie aufgrund der enorm hohen Wertschwankungen nicht die Nerven verloren und angstgesteuert vorzeitig ausgestiegen sind.

Diese Durchschnittswerte verbergen freilich die gravierenden Veränderungen und Umwälzungen, die durch die Pandemie und ihre Folgen ausgelöst oder beschleunigt wurden, vor allem in Bezug auf Themen wie Digitalisierung, Dienstleistungen, Konsumverhalten, Verkehr, Energieverbrauch. Neben der Pandemie gab es noch einen weiteren, wenn auch (noch) wenig beachteten „Gamechanger“, der das Zeug zum dauerhaften Megatrend hat: Den Klimawandel und die staatlichen Verpflichtungen zur CO2-Reduzierung. Durch diese Staatsziele werden Unternehmen wie Private in die Pflicht genommen, was massive Veränderungen in Bezug auf Investitionen und das Konsumverhalten nach sich ziehen wird. Davon werden solche Unternehmen profitieren, die mit ihren Produkten und Dienstleistungen, aber auch der Art ihres Wirtschaftens stärker zur Co2-Reduzierung beitragen als andere. Einen Eindruck davon, welche Art von Unternehmen das sind, vermittelt die Liste der Börsengewinner 2020. Sie enthält nicht nur „Pandemiegewinner“ wie Online-Lieferanten oder Impfstoff-Hersteller, sondern auch Unternehmen, die z. B. im Bereich „erneuerbare Energien“ (u. a. Solar- und Windkraft, Wasserstoffforschung, Geothermie) tätig sind oder sich mit innovativen Verkehrstechniken beschäftigen (z.B. E-Fahrzeuge, Batterien, Systeme zur umweltfreundlichen Neuorganisation des Öffentlichen Verkehrs usw.). Der Wahlsieg Bidens hat die Aussichten dieser Branchen noch verstärkt, da er sich schon frühzeitig für eine schärfere Begrenzung der Erderwärmung bekannt und inzwischen auch erste Taten folgen ließ, u. a. die Unterzeichnung des Wiedereintritts in das Pariser Klimaschutzabkommen.

Mit einem Plus von 41% hat der FondsSecure Systematik ein Ergebnis erzielt, das in keiner Weise die Entwicklung der Aktienmärkte als Ganzes wie im 1. Absatz beschrieben widerspiegelt. Der Fonds konnte sich davon entkoppeln und führt deshalb die Rangliste seiner Fondskategorie mit großem Abstand zu den Nächstplatzierten an. Diese herausragende Performance konnte zum einen erzielt werden, indem das Management seiner von Anfang an erklärten Zielsetzung und Strategie treu geblieben ist und sie konsequent und beinahe lehrbuchhaft umgesetzt hat: In schwierigen Zeiten Verluste effektiv begrenzen, in positiven Marktphasen die Chancen an den Aktienmärkten bestmöglich nutzen. Zudem ist es gelungen, die dafür vorgesehenen Instrumente richtig dimensioniert und nahezu optimal getimt einzusetzen. Der Fonds konnte das 1. Quartal, in dem der Corona-Crash stattgefunden hat und die allermeisten Fonds ihre Gewinne mehrerer Vorjahre wieder verloren haben, ohne Verlust, sondern mit einem kleinen Plus von ca. 2% abschließen. Darüber hinaus wurde, nachdem die Talfahrt bei DAX & Co. Ende März zum Stillstand kam und die Kurse unvermittelt wieder nach oben drehten, rasch umgeschaltet. Die Absicherungen wurden aufgelöst, die Aktienquote sukzessive, aber unverzüglich hochgefahren. Diese Strategie setzt allerdings zwei Dinge voraus: Erstens die permanente Überwachung der Märkte und des Portfolios und zweitens ein hohes Maß an Aktivität und Flexibilität.

Abgesehen davon hat natürlich auch die Auswahl der Fonds und Einzeltitel wesentlich zu dem guten Anlageergebnis beigetragen. Dabei hat sich zum einen unser beständiges Selektionskriterium „Nachhaltigkeit“ als Performancetreiber erwiesen, zum anderen haben wir frühzeitig Unternehmen und Fonds identifiziert, von denen wir glaubten, dass sie von den virusbedingten Einschränkungen und Marktveränderungen profitieren.

Somit ist der Wertzuwachs von 41% nicht nur Ergebnis eines funktionierenden Wertsicherungssystems, sondern der Fonds hat sich auch in den Aufwärtsphasen am Jahresanfang, in der Erholungsphase im 2. Quartal sowie in der Jahresendrally jeweils überdurchschnittlich positiv entwickelt, ohne dabei sein moderates Risikolevel aus den Augen zu verlieren.

Geringes Risiko trotz außergewöhnlich guter Performance

Wenngleich wir stets eine gute Performance anstreben, ist es für uns und die Kundinnen und Kunden, die in unseren Fonds investieren, gleichermaßen wichtig, dass die Risiken stets begrenzt bleiben. Auch dieses Ziel haben wir eindrucksvoll erreicht: Volatilität (9,76%) und Maximum Drawdown des FondsSecure Systematik sind weit niedriger als bei der überwiegenden Mehrzahl aller Fonds, auch solcher mit deutlich geringerer Performance. Somit weist der Fonds ein konkurrenzlos positives Rendite-/Risikoverhältnis auf (Sharp Ratio 4,25, Quelle: fondsweb).

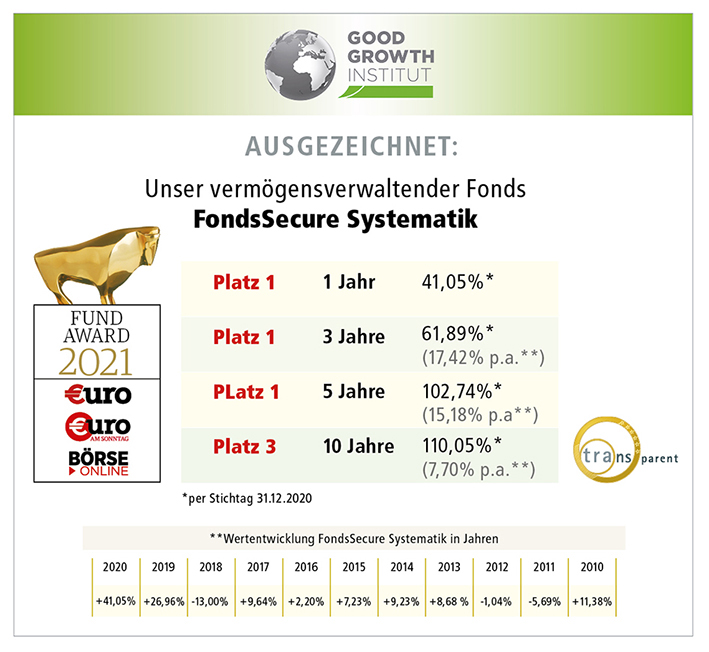

Aufgrund seiner beständig guten Leistungen wurde unser FondsSecure Systematik von den Redaktionen der Finanzzeitschriften Euro, Euro am Sonntag und Börse online kürzlich mit dem FUND AWARD 2021 als bester Fonds über 1, 3 und 5 Jahre und mit dem 3. Platz über 10 Jahre ausgezeichnet.

Januar 2021

Während die Aktienmärkte zunächst gut in das neue Jahr gestartet sind, haben sich aufgrund von Verzögerungen bei der Impfung und dem Aufkommen neuer hochansteckender Virus-Mutationen in der letzten Januarwoche wieder neue Unsicherheiten eingestellt und die Gesichter der Marktteilnehmer ein weiteres Mal in Sorgenfalten gelegt. Weltweitliegen die Aktienindizes in Europa und den USA sowie der MSCI World zwischen 0,8% und 5,3% im Minus.

Im Gegensatz dazu konnte der FondsSecure Systematik, der völlig unabhängig von irgendeiner Benchmark verwaltet wird, seinen Kurs um weitere 6,8% verbessern.

Ausblick

Mit Blick auf die jüngst aufgekommenen o. g. Unsicherheiten in Bezug auf die Bemühungen, das Virus im Zaum zu halten und im Jahresverlauf zu bezwingen, gehen wir davon aus, dass die Volatilität an den Finanzmärkten wieder ansteigen und zunächst auf höherem Niveau verharren wird. Falls sich die Zahl der Neuinfektionen in den nächsten Wochen nicht deutlich verringert und die aktuellen Einschränkungen verlängert oder noch weiter verschärft werden sollten, halten wir auch kleinere Rücksetzer an den Börsen nicht für ausgeschlossen. Deshalb haben wir bereits begonnen, die Aktienquote auf rund 60% zu reduzieren. Wir würden nicht zögern, dies in noch stärkerem Maße zu tun, sollten sich nachhaltige Erfolge in Bezug auf die Virusbekämpfung in naher Zukunft nicht einstellen. Denn die Absicherung des Fondsvermögens ist und bleibt einer der beiden Hauptpfeiler unserer Strategie, die darauf beruht, auch den weniger risikotoleranten AnlegerInnen die Teilhabe an aktienähnlichen Renditen zu ermöglichen, ohne ihnen den Schlaf zu rauben.

Mittel- und langfristig jedoch sind wir unverändert davon überzeugt, dass die positive Entwicklung an den Aktienmärkten der letzten Jahre sich – möglicherweise sogar noch verstärkt – fortsetzen wird, solange es keine wirklichen Anlagealternativen in der Breite wie schon seit einigen Jahren gibt. Aus unserer Sicht spricht nichts dafür, auch nicht eine leichte Zinserhöhung, die wir für möglich halten, dass sich dieser Zustand in absehbarer Zukunft grundlegend ändert.

Allerdings wird uns der gravierende Wandel der Wirtschaft, der schon lange vor 2020 eingesetzt, sich aber im letzten Jahr virusbedingt beschleunigt hat, auch in diesem und den kommenden Jahren weiter begleiten. 2020 war nur ein Vorgeschmack auf die Umwälzungen, die uns noch bevorstehen. Die Menschheit kann es sich nicht länger leisten, die natürlichen Ressourcen in derselben Geschwindigkeit und Intensität zu nutzen und zu verbrauchen wie seit der industriellen Revolution, soll die Erde auch für unsere Kinder und Enkel noch bewohnbar bleiben. Diese Einsicht beginnt sich langsam aber sicher durchzusetzen, auch und gerade in der Wirtschaft. Daraus ergeben sich Chancen, die von innovativen Unternehmern erkannt und ergriffen werden – und als Folge davon neue, vielversprechende Renditequellen. Damit verändert sich die Nachfrage und mit ihr verschieben sich die Geldflüsse, weg von obsoleten Produkten und Dienstleistungen, hin zu Unternehmen, die den Bedarfswandel erkennen und verstehen, ihn zu bedienen. Investoren, die diese Veränderungen der Nachfrage und Geldflüsse nachvollziehen können, werden diese Fortentwicklung der Wirtschaft fördern und auch von ihr profitieren. Allerding begibt sich erfahrungsgemäß zunächst nur ein relativ kleiner Teil der Wirtschaft auf diesen innovativen Weg, es sind vor allem kleine und mittelgroße Betriebe.

Für uns als Verwalter und Treuhänder der uns anvertrauten KundInnengelder liegt es folglich auf der Hand, dass es nur mit einer gezielten Auswahl von Titeln oder mit aktiv gemanagten Fonds, die solche Unternehmen analysieren und in sie investieren, möglich ist, an diesen neuen interessanten Renditequellen zu partizipieren. Mit passiven Anlageprodukten wie dem in den Medien so stark propagierten Index-ETF dagegen bleibt man dabei außen vor. Damit investiert man immer zwangsläufig auch in die Vielzahl wenig aussichtsreicher Unternehmen, die Teil des Index sind und deren unterdurchschnittliche Rendite die gute Performance der erfolgreichen Unternehmen neutralisieren.

Nicht zuletzt auch dank dieser Überlegungen, die wesentlicher Teil unserer Anlagephilosophie sind, ist es gelungen, trotz eines deutlichen Minderrisikos gegenüber Index-ETFs eine klare Mehrrendite über die letzten Jahre zu erwirtschaften. Wir trauen uns zu, diese Mehrrendite auch in diesem Jahr zu erzielen, allerdings ist es so gut wie unmöglich, die außergewöhnliche Performance des Vorjahres zu wiederholen.

Wichtiger rechtlicher Hinweis

Bei diesem Dokument handelt es sich um eine Kundeninformation („KI“) im Sinne des Wertpapierhandelsgesetzes, die „KI“ richtet sich an natürliche und juristische Personen mit gewöhnlichem Aufenthalt bzw. Sitz in Deutschland und wird ausschließlich zu Informationszwecken eingesetzt.

Diese „KI“ kann eine individuelle anlage- und anlegergerechte Beratung nicht ersetzen und begründet weder einen Vertrag noch irgendeine anderweitige Verpflichtung oder stellt ein irgendwie geartetes Vertragsangebot dar. Ferner stellen die Inhalte weder eine Anlageberatung, eine individuelle Anlageempfehlung, eine Einladung zur Zeichnung von Wertpapieren oder eine Willenserklärung oder Aufforderung zum Vertragsschluss über ein Geschäft in Finanzinstrumenten dar. Auch wurde Sie nicht mit der Absicht verfasst, einen rechtlichen oder steuerlichen Rat zu geben. Die steuerliche Behandlung von Transaktionen ist von den persönlichen Verhältnissen des jeweiligen Kunden abhängig und evtl. künftigen Änderungen unterworfen. Die individuellen Verhältnisse des Empfängers (u.a. die wirtschaftliche und finanzielle Situation) wurden im Rahmen der Erstellung der „KI“ nicht berücksichtigt.

Eine Anlage in erwähnte Finanzinstrumente/Anlagestrategie/Finanzdienstleistung beinhaltet gewisse produktspezifische Risiken – z.B. Markt- oder Branchenrisiken, das Währungs-, Ausfall-, Liquiditäts-, Zins- und Bonitätsrisiko – und ist nicht für alle Anleger geeignet. Daher sollten mögliche Interessenten eine Investitionsentscheidung erst nach einem ausführlichen Anlageberatungsgespräch durch einen registrierten Anlageberater und nach Konsultation aller zur Verfügung stehenden Informationsquellen treffen.

Wertentwicklungen in der Vergangenheit sind kein zuverlässiger Indikator für zukünftige Wertentwicklungen. Empfehlungen und Prognosen stellen unverbindliche Werturteile über zukünftiges Geschehen dar, sie können sich daher bzgl. der zukünftigen Entwicklung eines Produkts als unzutreffend erweisen. Die aufgeführten Informationen beziehen sich ausschließlich auf den Zeitpunkt der Erstellung dieser „KI“, eine Garantie für die Aktualität und fortgeltende Richtigkeit kann nicht übernommen werden.

Der vorstehende Inhalt gibt ausschließlich die Meinungen des Verfassers wieder, eine Änderung dieser Meinung ist jederzeit möglich, ohne dass es publiziert wird. Die vorliegende „KI“ ist urheberrechtlich geschützt, jede Vervielfältigung und die gewerbliche Verwendung sind nicht gestattet.

Stand: 03.07.2025

Herausgeber:

GOOD GROWTH INSTITUT für globale Vermögensentwicklung mbH, Schloßstr. 9e, 53757 Sankt Augustin handelnd als vertraglich gebundener Vermittler (§ 3 Abs. 2 WpIG) im Auftrag, im Namen, für Rechnung und unter der Haftung des verantwortlichen Haftungsträgers BN & Partners Capital AG, Steinstraße 33, 50374 Erftstadt. Die BN & Partners Capital AG besitzt für die Erbringung der Anlageberatung gemäß § 2 Abs. 2 Nr. 4 WpIG und der Anlagevermittlung gemäß § 2 Abs. 2 Nr. 3 WpIG eine entsprechende Erlaubnis der Bundesanstalt für Finanzdienstleistungsaufsicht gemäß § 15 WpIG.

Stand 03.02.2021

Herausgeber:

GOOD GROWTH INSTITUT für globale Vermögensentwicklung mbH, Schloßstr. 9e, 53757 Sankt Augustin handelnd als vertraglich gebundener Vermittler (§ 3 Abs. 2 WpIG) im Auftrag, im Namen, für Rechnung und unter der Haftung des verantwortlichen Haftungsträgers BN & Partners Capital AG, Steinstraße 33, 50374 Erftstadt. Die BN & Partners Capital AG besitzt für die Erbringung der Anlageberatung gemäß § 2 Abs. 2 Nr. 4 WpIG und der Anlagevermittlung gemäß § 2 Abs. 2 Nr. 3 WpIG eine entsprechende Erlaubnis der Bundesanstalt für Finanzdienstleistungsaufsicht gemäß § 15 WpIG.